税込経理、税抜経理どちらが得か考えたことはありますか?

結論からお伝えしますと、断然税抜経理が得です。

私自身、顧問先様には絶対に税抜経理をおすすめします!

目次

税抜経理 税込経理どちらが得?

まずそもそも税込経理と税抜経理についてご説明させていただきます。

消費税の納税義務がある方についてのみ、税込経理、税抜経理の選択が可能です。

消費税の納税義務がない場合について、税込経理しか選択できません。

つまり消費税の納税義務が発生した際に、どうするかを考える時期になります。

税込経理、税抜経理については会社が任意で決めることができます。

ポイント

税抜経理にすることで

・期中での損益が適正に反映される(税込みだと消費税が混じり適正ではない)

・資産購入時でも経費に落としやすくなる

・交際費が経費になりやすい

などのメリットがあります。

税込経理と税抜経理

税込経理

仕入:商品仕入 550円 買掛金 550円

売上:売掛金 1,100円 売上高 1,100円

消費税額計上:租税公課 50円(100円−50円) 未払消費税等 50円

預かった消費税 100円(売上1,100円)から支払った消費税 50円(仕入550円)を控除した金額が租税公課として経費処理が可能です。

税抜経理

仕入:商品仕入 500円 買掛金 550円

仮払消費税 50円

売上:売掛金 1,100円 売上高 1,000円

仮受消費税 100円

消費税 仮受消費税 100円 仮払消費税 50円

未払消費税 50円

比べると税抜経理のほうがちょっと消費税額が出てきてややこしいのでは?と思われるかもしれません。

実際会計ソフトを利用することで、会計処理自体は税込みで仕訳を入力してもソフト側で税抜処理に変更してくれるという風になっていますので、その心配はありません。

弥生会計、フリー、マネーフォワード、ツカエル会計などなど様々なソフトがあります。

またエクセルで日ごとに入力したものを税理士に渡すなどで会計ソフトの購入をしないという選択肢もあります。

![]()

次は税金計算上いくつかの点で有利な点がありますので、

具体的に見ていきましょう。

具体的な税抜経理のメリット

・交際費の限度額計算

・在庫

・固定資産関係

・印紙税

交際費の限度額計算

中小企業の限度額計算は年間800万円です。

年間800万円を超えると超えた部分は税金計算上必要経費に算入することができません。

超えた場合は、超えた部分の金額を利益に足し戻して税金を計算するという方法になります。

仮にすべて消費税がかかっている場合は税込だと800万円まで、税抜だと税込880万円までつかっても、必要経費に算入可能です。

在庫

在庫についても税抜経理の場合、税込み経理より在庫の金額が消費税分だけ減少します。

つまり期末在庫が税抜きになるので、消費税分の売上原価が大きくなり、利益が減ります。

在庫の場合は翌年度期首に原価となりますので、税込経理から税抜経理になる初年度のみ有利となります。

固定資産関係

・10万円未満、20万円未満、30万円未満の特例

減価償却資産を購入した際に、上記の特例を使う場合、税抜金額で判定することができます。

税込で30万円超えてしまった!となった状態であっても、税抜経理にすれば30万円未満なので全額経費計上が可能になります。

・減価償却

減価償却資産や繰延資産について、税込経理だと消費税部分もその資産の耐用年数で償却を行うことが必要ですが、税抜経理の場合その必要がありません。

・償却資産税

償却資産税の計算ベースとなる取得価額が消費税分少なくなりますので、税金計算上も有利となります。

決算書関係

・決算書

決算書は税抜経理で行う方が本来の実体に即しています。消費税についてはあくまでも預かっているお金になるためです。

税込経理としてしまうと、預かっているお金なのに損益計算書に反映されることとなり、本来の実体に即しない数値が表示されます。

現に私が担当しているほとんどすべての会社は税抜経理で行っています。

注意ポイント

・消費税が増税された場合税込価格だと比較が簡単にできない

・消費税分の金額が消費税の納税額の経理処理(租税公課/未払消費税等)を行うまで、利益に反映されず判断を誤る恐れがある。

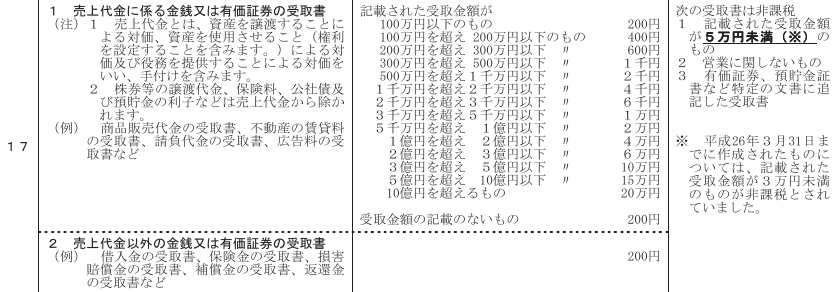

・印紙税

税抜き金額をベースに算定しますので、契約書や印紙税などを使用する際に、区分が変更になり安くなる可能性があります。

100万円以下のものであれば200円 100万円超のものであれば400円となっています。

記載方法を税抜き金額や税込110万円(うち消費税10万円)と税抜き金額が分かるように表示すれば、税抜金額を基に計算することが可能です。

デメリット

・処理が煩雑

・特別償却、税額控除などの税額計算上不利になる

処理が煩雑

税抜経理にする場合、すべて本体価格と消費税価格に分けて記載する必要があります。

会計ソフトで正しく設定を行えば特段煩雑にはなりませんが、ちゃんと理解していない場合や会計ソフトを使用していない場合などは注意が必要です。

特別償却、税額控除などの税額計算上不利になる

特別償却は、資産の取得価額×30%

税額控除は、資産の取得価額×7%

など計算の基礎となる数字が、資産の取得価額となります。

取得価額が税込みだとその分償却額や税額控除も大きくなりますので、その部分で不利となります。

まとめ

税抜経理、税込経理についてご説明させていただきました。

期間損益を正しく把握できる点や税金計算上様々な点でメリットがあります。

特に期間損益を正しく把握できるという点は私が一押ししている点になります。

試算表を過去の資料として使うのか、未来の計画を達成するために使うのかで大きく違います。

適正な数字をみないのはスピードメーターをみずに車を運転するのと同じです。

税込経理で行っている事業者様がいらしたら、ぜひこの機会に税抜経理に変更していただければと思います。

相談等無料で行っていますので、ぜひご相談ください。