「仮想通貨で儲かったけど・・・申告ってしなくても大丈夫?」

「申告した場合って半分以上税金になるんでしょ!全然手元に残らないなぁ・・・」

「税金の計算方法がよくわからないけどどうやればいいの」

とお悩みのあなた、この記事を見れば仮想通貨の申告の方法がすべてわかるようになります。

2021.5/1・8月号で週刊ダイヤモンドで税務署が狙う富裕層最強の節税について仮想通貨の記事が書かれていましたね。

サイバー税務署(東京国税局課税第1部の電子商取引担当)は「違法なハッキングは使いません」とのことで、現状では資料を提示してもらう以外に脱税を見つける方法がないとのことですが、実際はどうなんでしょうか?

イーサスキャンと各取引所のウォレット履歴すべて税務署が要求すれば見つけられると思いますが・・・

このブログをご覧の皆さんは、邪な気持ちは持たず正しく申告しましょう。

個人的な予想ですが、2021年度の申告はコロナの影響により落ち込んだ税収を取り戻す意味合いも込めて、仮想通貨の取引を行っている者については税務調査が多発するかと思います。

しっかり計算するためにもまずは仮想通貨について理解しましょう。

目次

仮想通貨にかかる確定申告 具体的な計算方法

暗号通貨の税制について確認していきましょう。

そもそも仮想通貨を取得する場合は一般的に以下のような流れになります。

銀行 → 日本の仮想通貨取引所へ入金 → 仮想通貨購入 → 売却

仮想通貨には様々なものがありますので、まず用語を理解する必要があります。

用語

仮想通貨には様々な用語がありますが収益に関連するものを、具体的に確認していきましょう。

内容によって税務上の取り扱いが変わってきます。

airdroop

・・・仮想通貨をタダで入手できる仕組み。 マーケティングのために行っているケースが多いです。中にはタダで入手したコインが1つ15万円なんてものもあったりします。

マイニング

・・・仮想通貨の取引記録をブロックチェーンに追記する際、膨大な計算が必要となる。 世界中の有志からコンピューターリソースを募って「共有・追記」を行なっているが、この追記に成功した場合、マイナー(採掘者)に対して報酬が支払われる。

レンディング

・・・保有している仮想通貨を一定期間貸し出すことで、利息を得る仕組み。

ステーキング

・・・ウォレットなどに指定された量の仮想通貨を預け入れることで、報酬を得られる仕組み

取り扱い

仮想通貨で支払いを行った場合

4月2日 2,000,000 円で4BTC を購入した。

10月5日 253,000 円(消費税等込)の商品を購入する際の決済に 0.3 BTC を支払った。

なお、取引時における交換レートは1BTC=850,000 円であった。

(注) 上記取引において仮想通貨の売買手数料については勘案していない。

253,000円 - ( 2,000,000 円÷4BTC × 0.3BTC )= 103,000円

103,000円が利益金額となる。

仮想通貨同士の交換を行った場合

交換した場合は一旦利益確定したあと購入したという考え方になります。

4月2日 2,000,000 円で4BTC を購入した。

11 月2日 20XRP を購入する際の決済に1BTC を支払った。なお、取引時における交換レートは1XRP=30,000 円であった。

(注) 1 上記取引において仮想通貨の売買手数料については勘案していない。

2 上記取引は一時的に必要な仮想通貨を取得した場合には該当しないケースである。

(30,000円×20XRP)- ( 2,000,000 円÷4BTC × 1BTC )= 100,000円

100,000円が利益金額となる。

仮想通貨を贈与した場合

4月2日 2,000,000 円で4BTC を購入した。

10月5日 に1BTCを贈与した。

なお、取引時における交換レートは1BTC=850,000 円であった。

贈与者の取り扱い

850,000円-( 2,000,000 円÷4BTC × 1BTC )=350,000円 譲渡したものとして雑所得計上する。

受贈者の取り扱い

850,000円分の贈与を受けた事となる。

850,000円を取得価額とする

※贈与した場合は購入した通貨が値上がりしていれば受贈者に譲渡したものとみなして所得税が発生します。

受贈者は時価相当で取得したものとして贈与税が課税されます。

株式でいう分割と同じですので、取得価額0円として計算する。

イーサリアムのハードフォークとして、イーサリアム・クラシックを取得した場合

マイニングにより取得したコインの取得時の時価により収益認識する。

10月5日に0.003BTC(2,550円)をマイニングにより取得した。 1BTC850,000円の場合

仮想通貨 2,550円 / 収入 2,550円

エアドロップ、ステーキング、レンディング等により取得した場合

エアドロップの場合は市場がある場合は取得時の時価により収益を認識する。

市場がない場合は0円として収益は認識しない。

ステーキングやレンディングについては上記「マイニングを行った場合」を行った場合と同様の取り扱いになります。

取得費について

① 対価を支払って取得(購入)した場合

購入時に支払った対価の額

② 贈与又は遺贈により取得した場合(次の③の場合を除く)

贈与又は遺贈の時の価額(時価)

③ 死因贈与、相続又は包括(特定)遺贈により取得した場合

被相続人の死亡の時に、その被相続人が仮想通貨について選択していた方法により評価

した金額(被相続人が死亡時に保有する仮想通貨の評価額)

④取得価額が不明の場合

売買価額 × 5%

⑤ 上記以外の場合

その取得時点の価額(時価)

(注) 上記以外の場合とは、例えば、仮想通貨同士の交換、マイニング(採掘)、分裂(分岐)などにより

仮想通貨を取得した場合をいい、その場合の取得価額は、取得時点の価額(時価)になります。なお、

分岐により仮想通貨を取得した場合の取得価額は0円です

取得価額の計算方法

総平均法と移動平均法のどちらかになります。

選択の届け出を出さない場合においては、総平均法となります。

必要経費

個人の業務には、一つの支出が生活に関する費用と業務に関する費用の両方に関わりがある費用(こうした費用を「家事関連費」といいます。)があります。

業務に関する費用を明確に区分できる場合は、必要経費として処理することができます。

考え方としては、明確に区分するための根拠資料が必要になります。

根拠としては、「実際に売買に要した時間や調べ物の時間などの割合」「面積比と活動時間費」

具体的な経費として以下のようなものが考えられます。

具体的な経費

①仮想通貨にかかるオンラインサロン

②通信費(仮想通貨にかかる取引部分を合理的に按分)

③電気代

④セミナー代(交通費含む)

⑤雑誌代

⑥会議費、交際費

⑦家賃

⑧パソコン購入費用など

法人税の取り扱い

全て時価課税になります。

時価課税とは、決算期末時点での評価替えを行うことです。

※信用取引を行っている場合も未決済部分も時価評価を行います。

購入事業年度

BTC取得 100万円で購入

仮想通貨 100万円 / 現預金 100万円

購入事業年度末

時価評価を行います(BTC時価が120万円の場合)

暗号資産 20万円 / 仮想通貨評価益 20万円

翌事業年度

仮想通貨評価益 20万円 / 暗号資産 20万円

所得税の取り扱い

所得区分・・・原則雑所得となります。

雑所得の場合は仮に仮想通貨で損失が出てもどこからも控除することができません。

ただし雑所得内では損益通算(売却益と売却損の相殺)が可能です。

利益が出ると総合課税となりますので、給与所得や事業所得などの所得と合わせた金額をベースに所得税が計算されます。

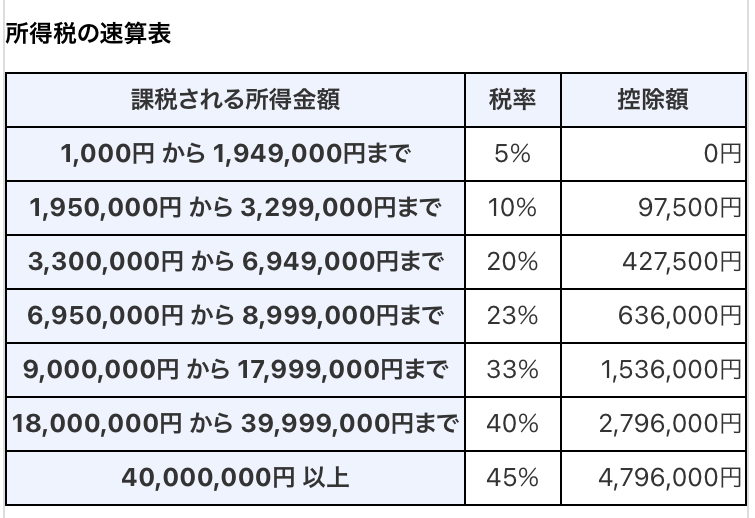

所得税は5%~45%まで、

市民税は10%かかります。

最大で45%+10%=55%の課税となります。

半分以上持っていかれるというのは以下の表でいう、課税所得が4,000万円以上の場合のみになります。

節税

個人を前提に節税を行う場合以下の方法が考えられます

①必要経費を洗いざらい含める

仮想通貨の売買のために直接必要な経費のみですが、経費漏れがないか一度確認してみましょう

②含み損の仮想通貨の売買を行う

仮想通貨で生じた損失を既に確定している利益にぶつけることで所得を減らすことができます。

③取得価額の金額を「実際に支出した価額」か「売却価額×5%」の金額のいずれか高い金額を取得価額とする。

取得時より20倍以上になっているのであれば、5%のほうが有利ですね。

ハードフォークなど分岐したコインを売買した場合も取得価額が0円ですので、5%を使用したほうが有利となります。

④ふるさと納税をする

大きな利益が出た場合、課税所得に応じでふるさと納税できる金額も多額になります。

事前に見込み所得と税金を把握することで、限度額をお知らせすることが可能となります。

※損益をある程度早めに確定させる必要があります。

税務調査

税務調査は以下のような流れになります。

①書面で資料を要求 → お金の流れを把握

すべて取引がわかるようにデータを保管しておく必要があります。

データをなくすと税務調査時に証明ができなくなるのでご注意ください。

計算がしっかり行われているかが一番大切です。

理論値と計算が一致しているかの確認が入ります。

②Google Authenticatorの確認

具体的に使用している取引所を税務調査時に確認されます。

登録されている取引所の資料がすべて出ているかなどが確認されます。

③一緒に画面見ながら内容確認

データの内容と一致しているかその場でデータを開示させられる可能性はあります。

調査時までに紙で出力して提出できるようにしておきましょう。

まとめ

仮想通貨の計算についてご理解いただけたでしょうか?

仮想通貨市場が盛り上がってきていますので、2021年度申告では調査が確実に増えると思われます。

もし自分で計算するのが不安だなという方がいらっしゃいましたら、何なりとご相談いただければと思います。

過去分もまとめてご確認させていただきます。

参考資料

平成30年11月21日付「仮想通貨に関する税務上の取扱いについて(情報)」

No.1525 暗号資産交換業者から暗号資産に代えて金銭の補償を受けた場合|国税庁 (nta.go.jp)

「仮想通貨関係FAQ」の公表について|国税庁 (nta.go.jp)