出来ればキャッシュを残しておきたいな。何かいい方法ないかな?

税理士先生に確認しよう!

今回は決算前にできる節税についてご紹介します。一定の事業者様に限られてきますが、もしまだ行っていない場合でしたら、効果は大きいですので

試してみてはいかがでしょうか?

短期前払費用の節税の方法がわかる

社長の会社は社長個人名義の土地や建物を法人契約していると思いますが、その家賃を1年分先に支払うことで節税が可能です。

1年分先払いしても経費になるんですか?

たしかにそれができると私自身にお金が入ってくるから法人の財布から個人の財布に移すだけなのでお金は減りませんね。

そうなんです。トータルで考えるとお金は減らないんですよ。

1年分先払いについては注意点がいくつかありますので、説明させていただきますね

では具体的に見ていきましょう。

短期前払費用って?

短期前払費用といって一定のケースであれば支払った年度の必要経費に算入することができます。

まずは前払費用を理解する必要があります。

前払費用は、原則として、支出した時に資産に計上し、役務の提供を受けた時に損金の額に算入すべきものです。

前払費用については本来、役務の提供を受けていないものは資産計上する必要があり費用計上できません。

ただし短期前払費用に該当する場合は全額費用計上をすることができます。

◎支払った日から1年以内に提供を受ける役務に係るものとは?

≪成功例≫

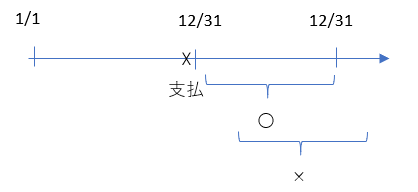

12月決算の場合 2020.12月末に2021.1月分~2021.12月分を支払った場合

2021.1.1~2021.12.31に役務の提供を受けるものである必要があります。

≪失敗例≫

1年以上にわたって前払いする場合

12月決算の場合 2020.12月末に2021.2月分~2022.1月分を支払った

2021.1.1~2021.12.31を超える(2022.1月分が含まれている)ため特例は使えません。

特例が使えないとどうなるの?

通常通りの前払費用として処理する必要があります。

前払費用として処理する場合は、支払った金額が費用とならず、資産計上することとなります。

つまり節税できないことになります。

十分ご注意ください。

◎役務の提供とは?

短期前払費用に該当する役務の提供等は時の経過とともに費用になるものに限られます。

また量的・質的に同等のものである必要があります。

例:家賃・保険料・システムリース料

◎どのくらい税金が安くなるの?

家賃の支払いが年間120万円の場合

節税額は 31.2万円(800万円未満)または44.4万円(800万円以上)です。

なぜ2つ節税額があるの?という疑問が浮かんだ方もいらっしゃると思います。

法人税の税金計算が関係しています。

法人の場合は法人税をすべて(国・県・市)を合算した場合の税率が、【所得が800万円以下】と、【800万円超】で違います。

800万円以下は約26%

800万円超は超えた部分が 約37%

ざっくりこのくらいだと覚えていただければと思います。

◎変更年度のみ税金が安くなる

もともと120万円の家賃支払い → 年度末に120万円支払い

この特例を適用しようとした場合、初年度だけ合計240万円の支払いとなります。

節税額が120万☓37%=44.4万円節税

キャッシュフローは 会社▲120万円+44.4万円=▲75.6万円 個人+120万円

個人は帳簿に記録すれば120万円を収入に計上すればよいです。

あくまで継続処理が前提となります。税金が出そうだからという理由で支払方法を変更して、その後すぐに戻すことは許されていませんのでご注意ください。

また節税できる年度は、初年度だけです。 課税の繰り延べ的な性格を有しておりますのでご注意ください。

所得税

不動産等の賃貸料にかかる不動産所得の収入金額 の計上時期について

「不動産所得を生ずべき業務にかかる取引について、その者が帳簿書類を備えて継続的に記帳し、その記帳に基づいて不動産所得の金額を計算していること」を要件として、受け取ったときの収入ではなく、年分に応じて収入計上が認められます。

◎そのほか注意点として以下の内容に注意しましょう

その他の注意点

1.契約を1年前払い契約に巻きなおす必要がある

建物:印紙いらない

土地:印紙200円(権利金等の記載がない場合)

2.契約書に基づき実際に資金の移動を行う

当たり前ですが、同族間でもきっちり支払いはしてください。

3.支払いは決算年度末(2日3日早くなっても問題なし)

なるべく年度末に支払ってください。支払った時から1年以内が要件です。

2-2-14 前払費用(一定の契約に基づき継続的に役務の提供を受けるために支出した費用のうち当該事業年度終了の時においてまだ提供を受けていない役務に対応するものをいう。以下2-2-14において同じ。)の額は、当該事業年度の損金の額に算入されないのであるが、法人が、前払費用の額でその支払った日から1年以内に提供を受ける役務に係るものを支払った場合において、その支払った額に相当する金額を継続してその支払った日の属する事業年度の損金の額に算入しているときは、これを認める。

(注) 例えば借入金を預金、有価証券等に運用する場合のその借入金に係る支払利子のように、収益の計上と対応させる必要があるものについては、この取扱いの適用はないものとする